(资料图片)

(资料图片)

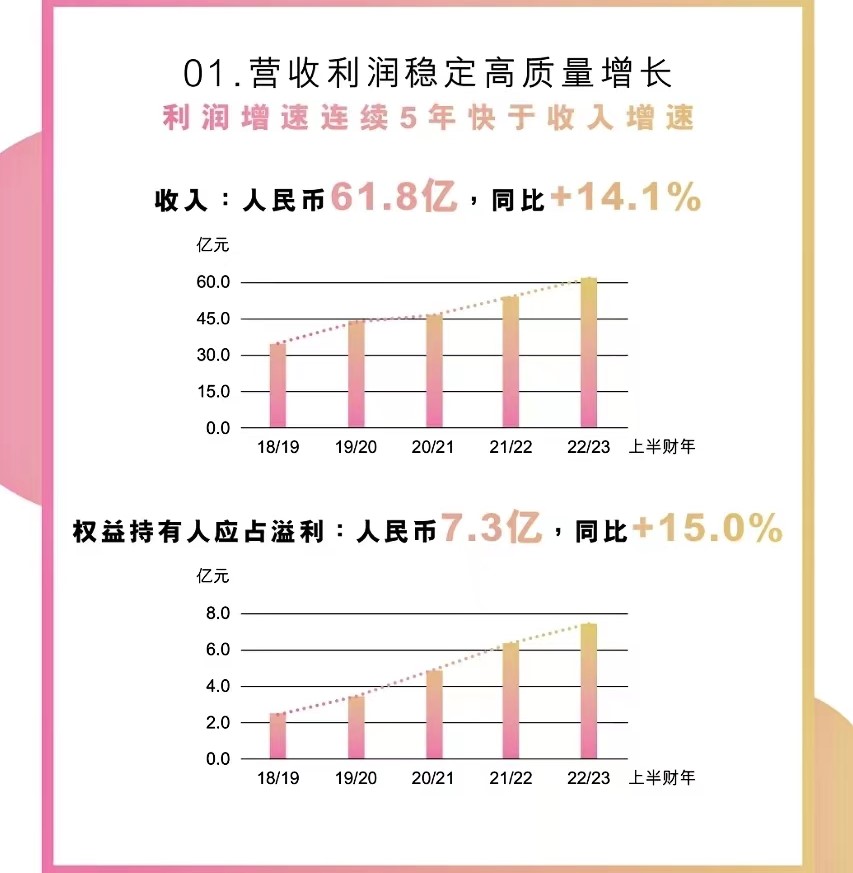

美国国债收益率显示,人们越来越担心美国劳动力市场即将崩溃,这可能会促使投资者转向长期国债。10年期和30年期美国国债收益率本月跌至美联储基准利率下限以下,为本轮经济周期以来首次。从50多年前的数据来看,这种情况通常预示着劳动力市场的萎缩。

(国债收益率和美国利率下限)利差为负表明,投资者已经直接买入长期公债,保持对长期公债的买盘。这表明,彭博国债指数可能会从今年的创纪录跌幅中收复部分失地。

具体来说,10年期美国国债收益率目前在3.70%左右,除非美联储的最终利率远高于目前约5%的市场预期,否则10年前美债收益率很难大幅突破4.34%——这是上月全球金融危机以来的最高水平。

长期国债的前景可能与短期国债形成鲜明对比。随着美联储继续向终端利率逼近,两年期美国国债收益率势必面临上行压力。

如果就业市场崩溃,而通胀仍远高于目标,美联储将发现自己陷入两难境地。事实上,考虑到近几个月来尽管经济失去了相当大的动力,但劳动力市场仍然十分紧张,历史先例或被打破,从而限制了分析的可靠性。

反过来,这可能意味着美联储可能能够更长时间地坚持其紧缩政策,使长期国债收益率再次走高,不过在目前的经济形势下,这似乎是一种尾部风险,而不是基本情况。

截至目前,美国10年期国债收益率在2022年累计飙升了约220个基点,势创50年来最糟糕的一年。如果美联储无法实现软着陆,收益率可能会在未来几个月得到一些喘息的机会。