2016年的一笔47亿跨境并购,对光大证券(601788.SH)造成的影响依旧未能平息。

日前,光大证券披露业绩快报,2021年公司实现营业收入167.05亿元,较上年增长5%;归属于母公司股东的净利润35.01亿元,较上年增长50%。

与此同时,光大证券还披露资产减值情况,公司2021年度计提资产减值准备及预计负债11.28亿元,其中因2016年MPS收购项目公司再次计提预计负债7.33亿元。

这是一场曾经轰动资本市场的跨境并购案。2016年,光大证券联合暴风集团共同出资设立浸鑫基金,耗资47亿元收购MPS公司。然而收购后不久,MPS公司经营状况不佳被破产清算,此后暴风集团退市,浸鑫基金多名合伙人追偿,光大证券至今仍陷诉讼。

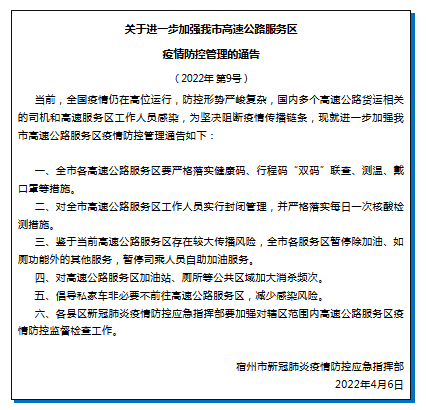

今年年初,监管部门的罚单也终于落地。因在MPS项目中存在重大合同披露不及时、重大事件进展披露不及时等违规行为,上海证监局决定对光大证券采取出具警示函的监管措施。

长江商报记者粗略计算,2018年MPS项目爆雷后,2018年至2021年,光大证券对该项目计提预计负债共计52.94亿元,占同期公司利润总额的比例约为51.83%。

因MPS项目信披问题收警示函

五年前曾轰动一时的跨境并购案,落得一地鸡毛。

回溯此笔并购,2016年,曾经的“妖股”暴风集团联合光大证券子公司光大资本旗下的光大浸辉等共同发起设立浸鑫基金,该基金募资规模合计达到52亿元。当年5月,浸鑫基金通过设立SPV的方式,以47亿元的价格收购英国体育版权巨头MPS公司65%股权。

资料显示,MPS成立于2004年,曾拥有FIFA世界杯、英超、意甲、F1、NBA等多项世界顶级体育赛事的版权资源,业务覆盖全球200多个国家和地区。

令人意想不到的是,在完成对MPS股权收购之后,MPS的经营业绩大滑坡。2017年10月起,MPS先后失去了意甲、英超、苏超、美洲杯等多项重要赛事版权,多方与其签署的合同终止,MPS自身深陷与国际足联就俄罗斯世界杯版权纠纷。2018年10月,MPS被英国高等法院裁定破产清算。

在对MPS的收购时,浸鑫基金计划在收购后18个月内将MPS转让给暴风集团,从而赚取中间的差价。随着MPS的破产,以及此后暴风集团深陷危机,光大证券并未能如愿将MPS股权转让给暴风集团获利。

此后,浸鑫基金在约定的2019年2月25日这一投资届满到期日,未能按原计划实现退出,曾经的投资人包括招商银行、华瑞银行等方面,向光大资本追偿损失。

2020年,经法院判决,光大资本共向招商银行、华瑞银行等方面支付赔偿款35亿元。但光大证券并不甘心蒙受巨大损失,于是采取了跨境诉讼方式,试图向MPS原卖方股东索赔。同时,虽然暴风集团已经退市,但光大证券也依然向法院对其提起诉讼。

值得关注的是,今年年初,监管部门对于光大证券此笔境外并购的相关处罚落地,涉及到光大证券对于重大合同披露不及时、重大事件进展披露不及时等违规行为,上海证监局决定对光大证券采取出具警示函的监管措施。

其中,监管部门就查明,2016年4月,光大证券曾向招商银行、华瑞银行等浸鑫基金的投资人出具了《差额补足函》。上述《差额补足函》项下差额补足义务对应本息敞口金额合计分别为34.89亿元、4.98亿元,合计约39.87亿元。

高达40亿元的“兜底承诺”,光大证券并未及时披露,直至2019年2月2日才首次在临时公告中披露相关《差额补足函》情况。

此外,因上述《差额补足函》涉及的诉讼情况,光大资本于2020年8月分别就华瑞银行诉光大资本案、招商银行诉光大资本案一审判决向上海市高级人民法院提出上诉申请。光大证券分别在2021年6月4日、6月16日收到上海市高级人民法院二审终审文书,法院判决驳回上诉维持原判。

但光大证券也未在临时公告中及时披露上述光大资本上诉及二审终审情况,直至2021年7月8日才发布临时公告予以披露。

去年盈利35亿资产减值等损失超11亿

跨境并购后的五年间,投资项目MPS公司破产,合作方暴风集团退市,光大证券不仅仍然经历漫长的诉讼,还蒙受了经营上的损失。

2018年,MPS公司宣布破产的首年,光大证券实现营业收入77.12亿元,同比下降21.61%,净利润1.03亿元,同比下降96.57%,一下子跌入谷底。

或因为基数较低,2019年和2020年,光大证券实现营业收入100.57亿元、158.66亿元,同比增长30.41%、57.76%,均为高速增长。同期净利润分别为5.68亿元、23.34亿元,同比增长449.68%、310.97%,连续两年实现倍增。

而随着资本市场景气度正盛,享受行业发展红利的光大证券业绩继续提升。日前光大证券披露业绩预告,2021年公司实现营业收入167.05亿元,较上年增长5%;归属于母公司股东的净利润35.01亿元,较上年增长50%。

光大证券同时表示,2021年,国内证券市场交投活跃,两市股票基金交易量、直接融资规模同比增长。公司积极把握市场机遇,扎实推动业务发展。报告期内公司财富管理业务收入、机构业务收入、债券承销及交易业务收入等均较上年同期实现增长,资产减值损失和预计负债较上年大幅减少。

长江商报记者注意到,受MPS收购案的影响,2018年以来光大证券每年都计提较大金额的预计负债。如果剔除此部分的影响,光大证券的盈利能力或将更强。

财报显示,2018年至2020年,光大证券计提的预计负债分别为14亿元、16.11亿元、15.5亿元,合计为45.61亿元。

光大证券再次披露,公司2021年度计提资产减值准备及预计负债11.28亿元,超过公司上一会计年度经审计净利润的10%,减少2021年度利润总额11.28亿元,减少净利润10.28亿元。

除了应收款项、融出资金、应收融资租赁款等信用减值之外,光大证券2021年继续对MPS事项计提预计负债7.33亿元。

综上,2018年至2021年,因MPS项目光大证券共计提预计负债52.94亿元,占同期公司利润总额的比例约为51.83%。(长江商报记者蔡嘉)