中小银行的资金困局待解。面对已到赎回期的二级资本债,又有银行宣布放弃赎回。日前山东荣成农商银行表示,将不行使二级资本债赎回权。截至目前,已有9家银行在年内没有选择赎回二级资本债。从放弃赎回的银行规模来看,多数都是规模较小的地方银行,这在一定程度上也折射出中小银行补充资本渠道单一,融资困难的窘境。

农商行成放弃行使赎回权的大多数

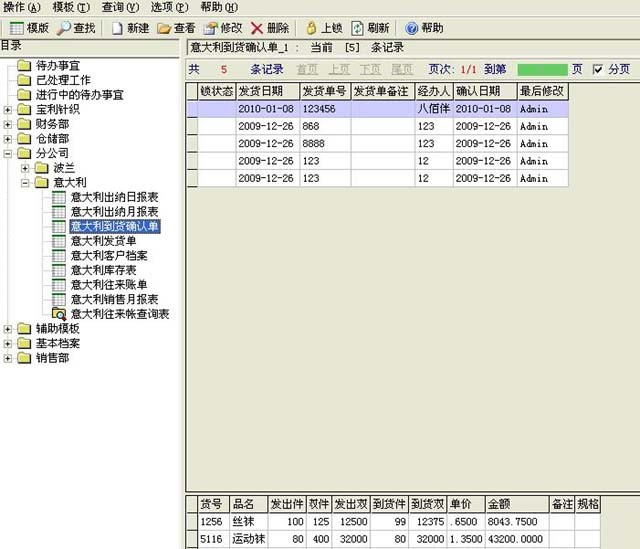

11月18日,荣成农商银行发布公告称,将不行使其发行的2017二级资本债(第一期)赎回选择权,对未赎回债券将按时进行付息。资料显示,荣成农商银行曾于2017年12月15日发行二级资本债,发行总额3亿元,债券利率为6%。

(资料图片)

(资料图片)

而就在不久前,9月30日,滁州皖东农村商业银行也曾公告称,“17皖东农商二级01”不行使赎回选择权,未赎回部分债券利率为6.00%。

今年以来,越来越多的银行在发行二级资本债第5年时选择放弃赎回。据不完全统计,除了上述两家银行之外,已有7家银行选择在债券赎回期到期后不进行赎回操作。9家银行中农商行数量高达8家,山西银行是其中仅有的一家城商行。

图源:东吴证券

今年4月26日,山西银行对外披露公告,晋城银行曾于2017年发行总额为10亿元的二级资本债,债券利率为5%。“该债券设置了一次发行人选择提前赎回权,在行使赎回权后发行人的资本水平仍满足银监会规定的监管资本要求的情况下,经银监会事先准,发行人可以选择在本期债券设置提前赎回权的计息年度的最后一日,按面值一次性部分或全部赎回本期债券。根据发行人新设合并实际情况,决定不行使本期债券赎回权。”

资料显示,2021年4月份,晋城银行与大同银行、长治银行、晋中银行、阳泉市商业银行合并重组设立山西银行。原各家银行相关业务、债权债务关系均由山西银行承继,已签署的合同、协议继续有效。

所谓二级资本债,是商业银行为增加二级资本公开发行的债券。根据巴塞尔协定,商业银行资本由一级资本和二级资本甚至三级资本构成。二级资本亦称附属资本或补充资本,是商业银行资本基础中扣除核心资本之外的其它资本成份,是反映银行资本充足状况的指标。对于银行二级资本债券的发行,既可以解决长期资金的来源问题,还将直接作用于下一步的业务和资产规模的扩张。

优美利投资总经理贺金龙在接受21世纪经济报道记者采访时表示,银行发行二级资本债的发行期一般是10年期,发行同时会计入减计条款,即二级资本债在到期日以前最后的5年计入二级资本的金额逐年减计,如果银行不进行赎回,资本补充会逐年稀释。而今年来多家银行在第五年选择放弃赎回,主要是由于没有同等质量或更高质的资本替换被赎回的二级资本债,才能完成资金收入的可持续性;其次赎回后资本水平明显高于规定的监管资本要求,无法满足则会选择放弃赎回,维持其资本充足率;最后,再融资难度加大,无法持续发行也是可能发生不赎回的原因。

招联金融首席研究员董希淼认为,不提前赎回的二级资本债券尚未到期,不进行提前赎回,符合相关规定,并非违约行为。不提前赎回,主要是为了维持本行资本充足率不下降,使资本充足率满足监管指标要求。提前赎回二级资本债之后,在没有新的资本补充来源的情况下,银行资本充足率会有所下降。如果银行资本充足率接近监管指标要求,应选择不提前赎回。

补充资本渠道较为单一

从放弃赎回二级资本债的银行规模来看,多数都是规模较小的地方银行,因此所发行二级资本债额度也都不大,除山西银行(晋城银行)的发债规模在10亿元外,其余8家银行的发行额度在1亿元至5亿元不等,债券利率则在5%至6%。

市场认为这类银行选择放弃赎回,其实也是中小银行目前补充资本渠道单一,融资困难的折射。

贺金龙坦言,市场宏观环境对不同银行类型发行的二级资本债有不同的影响,对于农商行,城商行,在风险管理上,尤其是资本充足率上,中小银行受银行本身利润增长缓慢以及表外非标加速回表的影响更大,补充资本压力较大,二级资本债减计和不赎回则更常见。

不过贺金龙也认为,不赎回二级资本债也是只是不得已而为之。不赎回的二级资本债会拉长期限,从而拉长债券久期,加大期限错配和估值风险,因此可能会出现利差跳升现象。并且多数不赎回二级资本债的银行存在在所在区域再融资困难的特点,这些银行未来的发债成本和票息收益会上升。

“尽管近年来,金融管理部门采取政策措施,创新资本补充工具,支持商业银行多渠道补充资本。但对非上市中小银行而言,资本补充工具仍然匮乏,一般通过发行二级资本债补充二级资本,可以使用的一级资本工具更是有限,这对中小银行业务发展带来一定影响。不提前赎回二级资本债券只是权宜之计。为实现业务稳健可持续发展,更好为实体经济服务,银行迫切需要拓宽资本补充渠道,加大资本补充力度。”董希淼表示。

董希淼认为,下一步,还应加快建立商业银行资本补充长效机制。一方面,银行需要内外源相结合进行资本补充。内源性资本补充主要依靠提升盈利能力,通过利润留存补充资本,并适当控制风险资产的增长速度。外源性资本补充需要从审慎角度出发,根据市场情况统筹运用境内外各类资本工具适当补充,比如适时通过优先股、可转债、二级资本债等资本工具补充资本。金融管理部门要加强协调,统筹配合,继续加强对银行补充资本的支持力度。特别是要采取必要的增信措施,支持非上市的中小银行拓宽资本补充渠道,不断增强资本实力和稳健发展能力。

在中小银行在对提前赎回说“不”的同时,大型银行或上市银行则选择赎回。

浙江绍兴瑞丰农村商业银行11月21日公告称:2017年11月,本行在全国银行间债券市场发行了10年期的“2017年第三期浙江绍兴瑞丰农村商业银行股份有限公司二级资本债券”(以下简称“本期债券”),发行规模为人民币7亿元。根据本期债券募集说明书相关条款的规定,本期债券设有发行人赎回选择权,发行人有权在本期债券第五个计息年度的最后一日,即2022年11月20日(因非工作日,实际兑付日顺延至2022年11月21日)按面值一次性部分或全部赎回本期债券。

而就在不久前常熟银行也全额赎回了10亿元二级资本债。