交易路,不孤独。欢迎来到夜读栏目第559期,本期内容来源于期货实战排排网。欢迎订阅交易夜读栏目,不迷路。

【资料图】

【资料图】

盈利,想必是投资者在交易中最想获得的结果,为了达到盈利的目标,一般有两个努力的方向:不断提高交易胜率,或者不断扩大盈亏比。从理论上说,盈亏比跟胜率相互制衡,盈亏比越高,相应的胜率就会越低,反之亦然。那么在交易中,投资者应该追求胜率,还是盈亏比呢?

盈亏比vs胜率:高胜率也不代表一定稳赚

胜率,顾名思义是获胜的概率,做10次交易,赚钱6次,胜率就是60%。而盈亏比则是在多次交易以后,用赚钱的平均盈利点数除以子孙的平均亏损点数得到的比率,如果每笔交易盈利15%,单止损幅度为5%,那么盈亏比就是3。也就是说,平均赚3块钱就要付出1块钱的止损,这反映出投资交易盈利所冒的风险。

理论上市场有80%的时间处于震荡行情中,20%的时间处于单边行情。以国际黄金为例,在行情处于震荡趋势时金价涨到前高密集阻力区附近时做空,止损3元、止盈9元,或止损5元、止盈15元(根据行情波动选择方案);又或者在金价跌到前低密集支撑区做多,止盈止损也采用上述方案。但无论哪一个方案(盈亏比均为3:1),只要在10次交易中成功3次(胜率30%)就能实现盈利(不包含交易成本)。

止损3元×7次=21元 止盈9元×3次=27元 盈利27-21=6元

止损5元×7次=35元 止盈15元×3次=45元 盈利45-35=10元

但如果反过来呢?胜率是70%,而盈亏比是1:3,长期交易结果仍然是亏损的。这个例子充分说明了投资者容易忽略盈亏比的重要性。

胜率-盈亏比的关系直接影响最终收益

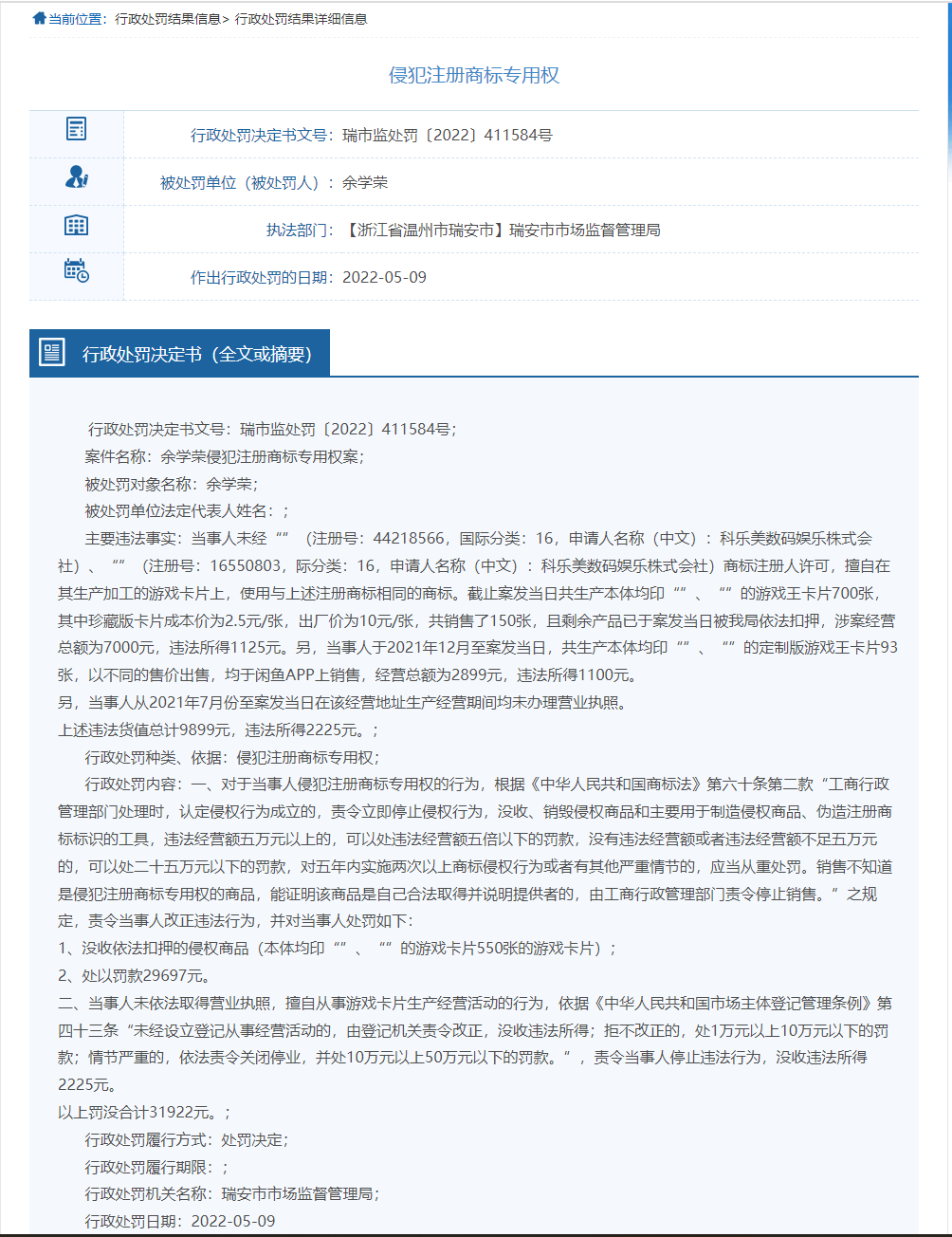

上述只揭开了胜率与盈亏比影响收益的冰山一角。下面将做个假设性的推理统计:假定以5%为月收益目标,平均每月60次。当胜率从70%降至35%,盈亏比从0.5:1至3:1。

图中红色部分为无效方案,因为平均亏损%不可能为负数,黄色部分平均亏损达到1.67%,属于风险极高的方案。只有绿色部分才是有效方案,一共有六个。如上图所示,就有效方案而言:

若胜率高(比如60-70%),盈亏比达到1:1左右即可实现目标;

若胜率为50%的情况下,盈亏比为1:1或者0.5:1都是无效方案

若胜率很低(比如低于40%),盈亏比达到3:1较为合理,若是2:1交易风险极高。

现实:没有人能保证一直保持高胜率

美国一流的交易系统设计及运用专家布鲁斯1975年就开始从事交易,并在1976年就进入交易系统的研究和设计领域,他曾说过,“就专业交易员而言,其获利交易百分率经常低于40%”。

连专业的交易员都难以做到高胜率,更何况普通的散户投资者。而在期货交易中,胜率固然是非常重要的一环,如果能有超高的胜率,那么赚钱的几率自然就高。但是,市场是复杂多变的,没有一个技术系统能保证永远适用。花太多精力在提高胜率, 可能见效甚微。

提高盈亏比才是盈利的关键

从盈亏比的计算公式(盈利/亏损)中,可以找到提高盈亏比的途径——提高平均盈利幅度,即增大分子;或降低平均亏损幅度,即减小分母。做到这两点的第一个方法是提高每笔交易的盈利,降低每笔交易的亏损,用华尔街的名言来讲,就是“截断亏损,让利润奔跑”。

这个方法中,投资者难以控制利润能跑多远,但却能扣扣那个字每笔交易的最大亏损幅度,也就是常说的止损。为每笔交易设定最大的亏损幅度,或者说是定好出场条件,一旦达到条件,就算亏损也要卖出,从而控制亏损幅度,不至于大幅亏损被深度套牢。这也是止损重要的原因之一。

不过,虽然盈利的幅度难以控制,但盈亏时的持仓大小却是可控的,这里就涉及到提高盈亏比的二个方法——仓位管理。减小亏损的仓位,加大盈利的仓位,同业也能提高盈亏比。

但盈亏比是滞后指标,需要通过做很多交易之后进行统计,入场时很难通过盈亏比来指导,而强制设置盈亏比可能盈利变亏损,也可能踏空行情。因此,投资者在交易中应该制定好计划,根据计划盈利后,可以将成本线设置强制出场点,这样能至少保证不亏损。在保证浮盈空间的前提下则可以适度拿引力博取更大的行情,以扩大盈亏比,长此以往,盈利的空间也会逐日增加。

而在胜率和盈亏比已定的情况下,可以通过著名的凯利公式:q=p-(1-p)/R(p为胜率,R为盈亏比)计算出合适的最佳仓位。

用了简单的百分比来说明投资能力的差别,但实际上这并不严谨,因为挣钱的概率并不能简单的等同于胜率,用百分比只是便于理解个人投资能力的差异。

挣钱的概率,还需要考虑胜率和赔率。

胜率就是成功率,例如投入十次,七次盈利,三次亏损,胜率就是70%。

赔率是指盈亏比,例如平均每次盈利30%,平均每次亏损10%,盈亏比就是3倍。

由此可见,高胜率还要对应高赔率才是最佳组合,如果高胜率低赔率,很可能最终还是亏损,例如每次只挣5%就走,套住就不卖,一亏就亏掉30%,那么就算你胜率超过80%,最终也是赔钱的。

很多散户就是这样,买股票亏了就死扛,赚一点就跑,平时看起来一直都在挣钱,但是偶尔一两次大跌就全部回去了,这种就是高胜率低赔率的做法。

过于注重每次的盈利,忽略赔率,这就是大多数散户的通病,想要他们接受亏损是一件很痛苦的事情,即使只是正常交易逻辑下的小幅亏损。

相反的,很多高手的胜率并不高,他们会经常试错,平时小仓位做错了就会立刻做出止损,做对了就吃大段的行情。

特别是在期货领域,大家可以去观察,每一届的期货大赛,排名前几的人胜率普遍不高,30%-40%的都有很多,但是他们赔率很高,大多数都是亏小钱赚大钱的思路。

这也就是我平常一直强调的,大多数时候保持小赚小亏,偶尔吃到大行情的投资思路。

当然,最顶尖的高手,他们平时很少出手,一出手就要赚大钱,这种就是高胜率高赔率的做法,但是这种做法交易频率必然不高。以下我用胜率70%,盈亏比1:3,和胜率30%,盈亏比3:1两个模型的比较作为例子来说明问题。

模型一、胜率是30%,平均每次盈利30%,亏损10%,即是做十次交易有三次盈利,七次亏损,盈利每次挣30%,亏损每次亏10%,假设每一次投入的资金一样,不算复利,那么总盈利是90%,总亏损是70%,净盈利20%。

模型二、胜率70%,平均每次盈利10%,亏损30%,其他条件跟模型一相同,那么做十次交易,盈利七次,亏损三次,总盈利70%,总亏损90%,净亏损20%。

这样就可以很直观的看出,高胜率低赔率不一定赚钱,低胜率高赔率也不一定会赔钱,两者需要取得一个平衡,综合起来,才是最终赢钱的概率。

然而胜率和赔率跟昨天讲的概率一样,对于未来的投资也没有任何意义,因为过去的胜率和赔率,跟未来的投资本身并没有任何关系,并不能简单等价。

学习胜率和赔率的意义,也不是要你去追求每一次的高胜率或者高赔率,而是要你明白一个道理,市场要多看少动,控制好亏损,忽略小波动,重点抓住大波的行情,这才是更科学的投资思路。

其实这也是抓大放小,抓住主要矛盾,忽略次要矛盾的哲学观。

很多人老是盯着平时的蝇头小利,过于注重每一次的盈亏,缺乏大局观,所以才会有每天挣一个点这种违背市场规律的空想主义。

明白概率,胜率和赔率这些概念,其作用也只是帮助理解市场波动的规律而已,最终都要全部抛开,扔掉,这些东西对于实际操作毫无意义,更多的只是一种思维方式,不要陷入高胜率高赔率,或者低胜率高赔率的教条主义中出不来。

炒期货的人就经常会在纠结于到底是胜率50%,盈亏比2比1好,还是胜率70%,盈亏比1比1好这种问题上面,这就是被教条主义绑住了。

市场如战场,没有定式,没有剧本,不会让你按照你的想法把招式完整的练一遍,一切都要具体问题具体分析。

例如当市场没什么行情,或者你自己摸不准的时候,你可以选择观望,或者小仓位试仓。当行情处于明确买卖点的时候,就要大胆重仓进出,不要手软。

关于明确买卖点,单纯的价值投资派一般认为这是不存在的,市场的短期走势永远都处于不确定性当中。

但事实不是这样,市场有市场的规律,例如一波上涨行情,一般都会经历缓慢上涨,到加速上涨,再到减速上涨,然后见顶回落四个阶段,那么在缓慢上涨阶段,表现在技术上就是非背离性上涨,就是买入的阶段。

在上涨变慢的阶段,表现在技术上就是顶背离阶段,就是卖出阶段。

从多空角度也很好理解,例如加速上涨阶段,就是多头买入力量还在继续强化的阶段,这时候自然可以逢低做多,等到上涨变慢阶段,说明多头力量正在减弱,空头力量在增强,自然要逢高卖出。

具体的买卖信号,就会表现在技术指标上面,这就是技术分析的底层逻辑,本质上是在分析市场上买卖力度的变化,由此来作为买卖的依据。

只要你弄明白市场波动的规律,有些信号就是十分明确的,我经常在知识星球里面和大家玩猜涨跌的游戏,有些明确的买卖点,大多数人都能够答对,在不上不下,或者是可上可下的点位,分歧才会比较大。

这些明确的点位,就是重仓买卖的机会,但是这种机会非常少,以日线周期来看,一年最多也就是三五次的买入机会而已,如果一年中这几次机会没有把握住,后面总体的收益率也就不会太高。

至于如何寻找这些明确的买卖机会,就是技术分析上的问题,也就是我以前讲过的战略买入点的问题。

频率是杠杆

频率是中性的,长期来看,频率有杠杆效应,会放大你的收益。比如说在投资中,最好的组合是高频率+高胜率。你每一次下注都能有70%的胜率,然后不断在玩这个游戏,你的收益就会很高很高。我们拿A股为例,财富积累速度最快的,许多都在来自交易方面的模式,比如曾经流行的“涨停板敢死队”。这背后的原理是,如果每一笔交易获胜概率是70%左右,但是每天在做。这样一年有250多个交易日,本金的积累就会非常快。所以我们看到,A股市场那些依靠几万本金变成几十亿的人,基本上都是来自做交易的选手。

巴菲特的价值投资,交易的频率很低,所以只能以时间维度作为他的频率。我们看巴菲特历年收益率,翻十倍用了10年,翻100倍用了大约23年,翻1000倍用了32年,翻10000倍用了差不多40年。

总结

胜率,赔率,频率,是最终决定你系统盈利能力的三个要素。我们得清楚自己系统的特点,优劣,尽量打造符合自己喜好,性格特点的系统。

交易系统没有十全十美的,总有所侧重。千万不要过分追求完美,过分完美的系统就像永动机,只是美丽的幻像,却永远实现不了。

免责声明:本文版权归第三方作者所有,相关授权事宜请联系原作者。文中观点均来自原作者,不代表金十观点及立场。特别提醒,本文内容仅供参考,不作为实际操作建议,交易风险自担。