本文摘自摩根士丹利首席跨资产策略师 Andrew Sheets上周日的研报。

在金丝雀码头新火车站的西端,乘坐自动扶梯上去右转,有一家咖啡店。这里到处是木镶板,收银台上方的大黑板上写着饮料的价格。黑板上有些微弱的标记,反倒使得某些东西非常明显:价格一直在变化。

英国是世界第六大经济体,它正面临着一系列错综复杂的挑战。这是一个复杂多变且引人入胜的跨资产故事。

(资料图)

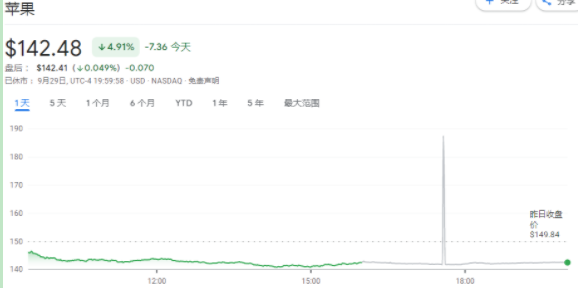

(资料图)

在这些挑战中,首当其冲是通胀。英国的高通胀部分是源自大宗商品价格等全球因素,但即使剔除食品和能源 ,英国的核心通胀年率也为6.3%。 由于英国存在巨额经常账户赤字(占GDP的5.5%),弱势货币正在推高进口商品的成本。与此同时,英国脱欧减少了劳动力供应,增加了贸易成本,推高了通胀,并降低了货币贬值带来的好处。

这里的循环是不可错过的;高通胀导致货币疲软,反之亦然。高通胀压低了英国的实际利率,降低了持有该货币的吸引力。相对于其他国家的高通胀削弱了估值:在通胀调整的基础上(即购买力平价),英镑在去年“贬值”幅度与瑞士法郎相似,但远低于挪威克朗。这并非不合理。

如果通胀很高,英国央行为何不简单地提高利率以减缓需求?英国央行正在采取行动,但正如摩根士丹利的英国经济学家 Bruna Skarica 指出的那样,英国央行在过去八次会议中的六次会议中加息幅度低于市场预期。这导致投资者预计,从现在到2023年5月期间,英国央行将加息约320个基点, 比对美联储同期加息幅度的预期高出约140个基点;如果英国兑现不足而美联储充分兑现,则可能导致外汇进一步走软。

英国央行的犹豫是可以理解的;摩根士丹利分析师Vasundhara Goel 指出,大多数英国抵押贷款仅固定2-5年期限,每月大约有10万笔贷款需要重置。因此,加息的影响可以迅速传导至经济,尤其是在英国家庭也面临公用事业成本同比异常大幅增长的情况下。

减缓通胀的另一条途径是收紧财政政策。但英国政府宣布了一项放松财政政策的预算,随后英国利率进一步上调,货币更加疲软,这反过来又给该国的养老金部门带来了历史性压力,并导致英国30年期通胀挂钩债券去年12月迄今已下跌67% 。你想想看,标普500指数今年迄今下跌了约25%。如果标普500指数再下跌25%三次……它的跌幅将与英国30 年期通胀挂钩债券的跌幅差不多。

上周五政府宣布财政大臣下台,最近削减公司税的计划将被搁置,以安抚市场。但问题依然存在;英国首相表示,她仍然渴望“低税收”经济,在政府的提议下,财政政策仍将放松。在周五下午的新闻发布会之后,英镑应声下跌,收益率上升。

英国的问题并非不可克服。但就目前而言,它们仍然令人生畏。摩根士丹利分析师预计英镑将走弱至与美元持平;而英国利率策略师 Theo Chapsalis 喜欢做多英国5年期通胀,并且看空久期,他预计随着发行量增加和资产负债表变得更有价值,英国国债的表现将落后于掉期。

疲软的英镑可能有助于英国股市跑赢欧盟股市,但这个门槛不高。对于寻求深度价值的投资者,摩根士丹利认为新兴市场股市有更好的机会。经过长时间的观望,摩根士丹利刚刚将其升级为增持。这种升级结合了自上而下的观点,即新兴市场将先于发达市场触底,以及摩根士丹利团队自下而上的分析。摩根士丹利的策略师青睐于新兴市场中的韩国和巴西等地。

英国是不断发展的故事,也是必不可少的宏观观察,但就目前而言,摩根士丹利在其他地方看到了更好的机会。