本栏目为实时更新的全天候市场报道,每日一篇,覆盖全球债股、商品市场、大类资产方向有影响力的信息,欢迎订阅接收推送。

【要闻精选一览】

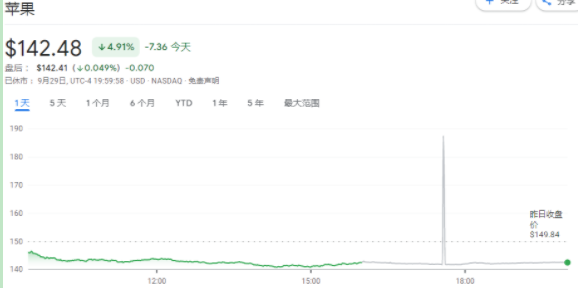

1、小心!日本央行转向或将引起市场巨震

(相关资料图)

(相关资料图)

2、LME就是否禁止新的俄罗斯金属产品发布讨论文件

3、非农日尤其危险 日元再度跌向干预临界值

4、日本政府拨9亿美元贷款 助企业采购LNG

5、美国或重回与欧佩克+“敌对”时期,释放SPR恐适得其反

小心!日本央行转向或将引起市场巨震

如果日本央行逆转当前政策,日元可能大幅反弹,并引发一波资金回流日本的浪潮。但全球市场也可能因此受冲击。

瑞银表示,日本国债收益率一直是全球固定收益的支柱,其政策变化可能会对全球资产产生深远而广泛的影响,日本投资者大量持有的澳大利亚、法国和美国债券市场造成重大打击。如果日本央行放弃YCC,日本股市将跌入熊市,美国和欧洲股市可能下跌10%。

虽然瑞银预计日本央行不会在短期转向,但该行在本周分析了这一意外举措的潜在后果,它表示,如果日本央行提高YCC上限,将“有助于消除投机性日元空头”,日元兑美元或涨至130。但瑞银也警告称,在全球经济低迷的情况下,日本央行选择收紧政策可能是错的,未来两年日本央行可能不会转向。策略师们说,市场将无法迫使日本央行采取行动。

然而,摩根大通表示,日本央行可能会比市场预期更快转向,因为日本央行面临两个“不可协调的问题”,一是保持全球第二大债券市场的地位,二是避免日元因货币政策而迅速下跌。摩根大通将日本改变YCC政策的预测时间从2023年中提前到明年3月。经济学家Ayako Fujita在最近的一份报告中写道:

“黑田东彦的鸽派指导与日本央行本身对价格上涨压力的预测不一致,这种政策组合本质上是不可持续的,它正在进入尾声。”

渣打银行的Steve Englander也表示,日本物价上涨叠加金融市场的压力,可能迫使日本央行做出调整。他周二写道:

“虽然YCC政策转变的紧迫性可能需要来自全球利率上升和由此导致的日元疲软,但如果需要,日本通胀和通胀预期最近的回升可能为这种政策转变提供一定动力。”

LME就是否禁止新的俄罗斯金属产品发布讨论文件

伦敦金属交易所(LME)开始就可能禁止俄罗斯新增金属交付进行正式讨论。LME的任何举动都可能对铝、镍和铜等全球金属市场产生重大影响,迄今为止,这些市场尚未成为西方对俄广泛制裁的目标。LME还可能通过降低贸易商和制造商购买俄罗斯金属的意愿来打击United Co. Rusal International PJSC和MMC Norilsk Nickel PJSC等俄罗斯顶级生产商。此前消息称,LME将限制俄罗斯乌拉尔矿业冶金有限公司(UMMC)及其一家子公司的铜和锌的新增交付。

据悉,LME提出了一系列可能的选择,例如,在各国政府对俄罗斯金属实施制裁之前不采取任何行动,或暂停LME全球仓库对俄罗斯金属的担保,最严厉的一个选择是,一旦讨论文件的结果公布,立即禁止所有俄罗斯金属的交割。LME将询问会员是否应该引入俄罗斯金属产品仓单的门槛,要求市场在10月28日前对关于俄罗斯金属产品交易的问题给出反馈。

俄罗斯铝业和Nornickel等俄罗斯生产商历来提供了LME交易的大部分金属,这意味着禁令可能对市场产生重大影响。LME表示,在过去十年中,俄罗斯镍占交易所库存的比例高达65%,俄罗斯铝占74%,俄罗斯铜占95%。外媒上周首次报道LME 计划发布讨论文件时,铝价涨幅创下历史最高纪录。

美国最大的铝生产商美国铝业(Alcoa)致信LME,敦促其不要接受俄罗斯金属,以“避免即将发生的危机”。俄罗斯铝业坚称禁令没有依据,并在致客户的一封信中警告说,任何限制其金属交付的举动都会损害LME在全球市场的地位。该公司表示,它没有向LME交付大量金属的计划。

非农日尤其危险 日元再度跌向干预临界值

日元再次走弱至上个月引发直接市场干预的水平。周五东京早盘,美元/日元汇率达到145.14,日元连续第八周下跌。9月22日美元/日元触及145.90,引发日本干预,导致日元盘中上涨近4%。但干预的效果几乎消失了,日元长期疲软跌破145可能引发外界猜测——日本将容忍日元逐渐贬值,尤其是在日本外汇储备下降的情况下。RBC Europe驻伦敦首席外汇策略师Adam Cole在研报中写道:

“虽然日本目前似乎希望避免日元持续跌破145,但这一水平的重要性将很快减弱。”

日元交易员正在为周五的进一步波动做准备,备受期待的9月美国非农就业数据将成为金融市场走向的关键催化剂。而且,下周一是美国和日本的假期,这可能会影响流动性,进一步提高大幅波动的可能性。三菱日联摩根士丹利证券公司首席外汇策略师Daisaku Ueno表示:

“如果美国就业数据巩固了对美联储加息75个基点的猜测,日元可能测试145区间。无论日本花费多少外储,干预并不能完全阻止日元疲软,只能导致日元暂时震荡反弹。”

日本财务省的数据显示,截至9月底,日本的外汇储备从一个月前的1.29万亿美元降至1.24万亿美元,持有的外国证券减少了550亿美元。“日本9月份的外储降幅是有记录以来最大的”,财务大臣铃木俊一说,“下降的原因包括证券价值随着收益率上升而下跌,以及日本抛售外汇以进行干预”。日本财务省上周表示,它在9月份花费了2.84万亿日元(196亿美元)来限制日元的下跌。

日本政府拨9亿美元贷款 助企业采购LNG

日本将向该国最大的电力生产商提供价值高达1300亿日元(9亿美元)的公对私贷款,用于购买液化天然气,这是日本政府为避免今年冬天出现严重的燃料短缺所做的最新努力。

根据周四的一份声明,日本国际协力银行(JBIC)和私营部门银行达成了一项贷款协议,以帮助Jera Co.采购液化天然气。“作为日本的公共金融机构,JBIC将支持企业,努力确保重要资源的稳定供应,并为日本的能源安全做出贡献”,该组织在一份声明中表示。

日本的大部分能源需求都是靠进口满足的,今年早些时候东京勉强避免了停电,并准备应对在未来几个月再次出现供应紧张。预计政府将在今年冬天呼吁居民和企业再次节约用电,而直接支持公用事业公司采购燃料的决定凸显了对供应的担忧。

此前马来西亚要求在年底前削减向几家日本客户的合同交付。由于管道泄漏,马来西亚国家石油公司已宣布对其液化天然气生产和销售部门,即马来西亚液化天然气私人有限公司的天然气供应构成不可抗力。

美国或重回与欧佩克+“敌对”时期,释放SPR恐适得其反

北京时间周五凌晨,美国总统拜登发表讲话称,对欧佩克+的决定感到失望,正在寻找石油方面的替代方案,并称沙特之行不是为了石油。

11月美国将迎来国会中期选举,作为美国中东外交政策切入点的沙特支持欧佩克+意外减产,这对民主党选举前景是一个打击,也让美国与这个中东盟友的关系更加紧张。央视新闻援引美国《纽约时报》5日刊文,主要产油国的这一决定暴露出了美国外交的失败。美国国会议员正在考虑推动NOPEC法案、向世贸组织起诉欧佩克+、甚至没收其成员在美国的资产。美国议员称,“这一决定是我们与海湾伙伴国关系的一个转折点。”美国前能源安全高级研究员David Goldwyn说:

“我们正回到欧佩克和美国之间长期敌对的时期。在通胀破坏全球增长、欧洲难以获得替代供应的情况下,如此大规模的减产无异于在经济和外交上‘宣战’。”

美银全球大宗商品和衍生品研究主管Francisco Blanch表示,拜登如果利用战略石油储备来遏制能源价格的飙升,有可能会强化欧佩克+对于全球石油市场的影响力。Blanch表示,在欧佩克+决定减产200万桶/日后,白宫已几乎没有剩余选项来遏制油价走高及其对消费者的影响。他警告称,其中一个选项——出售或出借更多战略储备石油——长期来看可能对美国起到适得其反的作用。鉴于当今世界地缘政治形势极为紧张,这不是一个好主意。美国消耗石油储备,会把自身命运更多地交到欧佩克+的手中,最终“只会交出越来越多的市场控制权”。