基金2022年二季报渐次披露,其二季度投资底牌也逐渐亮相。从整体看,多数基金经理依然保持较高的进攻性,并对投资组合进行了调整,高景气度的新能源成为重点加仓的方向。

展望后市,多数基金经理认为,A股市场仍有较多的投资机会,短期而言,更关注个股基本面的确定性。

“子弹”充裕:绩优基金持续吸金

(资料图)

(资料图)

二季度,市场行情较为曲折,基金净值波动随之加大,这考验着基民的耐心。从已经披露二季报的基金申赎情况来看,面对市场调整,绩优基金依然迎来大量资金申购。

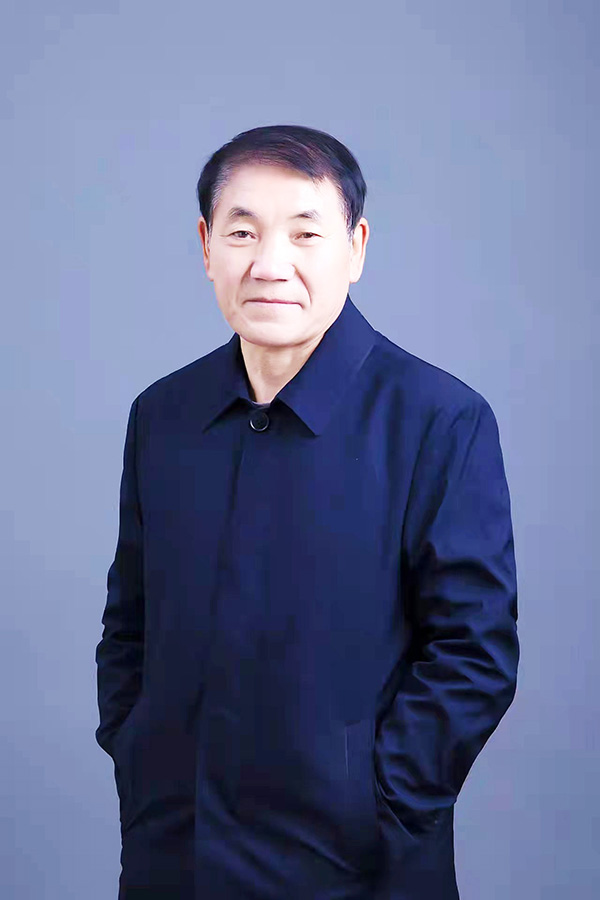

以丘栋荣管理的中庚价值领航为例,二季度基金净值增长8.05%,规模增幅则超过90%。具体来看,截至一季度末,中庚价值领航规模为79.63亿元,三个月后,增至154.75亿元。拉长期限来看,和去年底相比,中庚价值领航规模增长近120亿元。

聂世林管理的安信优势增长二季度基金净值增长也超过8%。从基金规模来看,安信优势增长规模从一季度末的4.58亿元增至二季度末的12.73亿元。

部分重仓新能源板块的基金,虽然净值波动较大,但份额保持稳定。这方面,施成管理的多只基金重仓新能源行业是个典型。以其管理的规模最大的国投瑞银新能源A为例,今年以来最大回撤一度近40%,自4月27日以来,基金净值反弹幅度最大超过70%。和一季度末相比,国投瑞银新能源基金份额略微减少1.31亿份,基金规模则增长了12.19亿元。从整体来看,截至二季度末,施成在管基金规模合计247.16亿元,较一季度末增加40多亿元。

策略鲜明:组合保持高进攻性

别人恐惧我贪婪。面对市场的V形走势,基金经理采取了哪些操作手段?从目前披露的基金二季报来看,多数基金经理选择进攻。

有的基金经理在市场调整中快速捡拾筹码。以陈良栋管理的长城久富核心成长为例,截至二季度末,股票仓位达90.53%,较一季度末提高了12.68个百分点。

对于此次大幅加仓的原因,陈良栋解释说,前期市场下跌主要是因为成长赛道的估值处于相对高位,预期相对较高,当负面因素超预期出现时,市场便超预期下跌。

和陈良栋的大幅加仓相比,多位基金经理选择维持九成以上高仓位运作。例如,截至二季度末,丘栋荣旗下4只基金股票仓位均超过90%。类似的还有,施成管理的国投瑞银进宝、国投瑞银先进制造、国投瑞银新能源、国投瑞银产业趋势等多只基金股票仓位均在90%以上。从陆彬管理的基金来看,除了汇丰晋信研究精选股票仓位为89.35%,他管理的其他多只基金股票仓位均超过90%。

就具体调仓方向而言,不少基金经理选择增配新能源。从长城久富核心成长前十大重仓股变动情况来看,东山精密、贵州茅台、比亚迪成为基金新晋前十大重仓股。此外,宁德时代也获小幅加仓。

“基于对市场和行业个股基本面的研究跟踪,我在4月下旬进行了加仓,主要增加了电动智能汽车、光伏风电等行业的仓位。”陈良栋说。

采取类似操作的还有聂世林。他透露,二季度兑现了部分偏防御性质地产板块的收益,煤炭需求侧预期走弱,因此也少量减仓。另外,聂世林提高了新能源的持仓比例,因为整车企业在新车型的催化下表现较好。

从聂世林管理的安信优势增长的持仓变化来看,绝味食品、芒果超媒、分众传媒、三七互娱、杭可科技等成为新晋前十大重仓股。同时,紫金矿业、盐湖股份、贵州茅台、比亚迪等获加仓,而金地集团、招商蛇口和保利发展等地产股退出基金前十大重仓股名单。

最新打法:看重基本面的确定性

当前市场分歧较大,过去一段时间业绩突出的基金经理对后市的判断值得关注。在基金二季报中,多位基金经理畅谈了后续看好的方向。从整体来看,基金经理相对较为乐观,在后续的投资中更看重个股基本面的确定性。

陈良栋认为,宏观因素对市场影响最大的时候已经过去,经过市场回调和业绩成长对估值的消化,市场整体估值已回归相对合理区间,目前比较适合基于行业和公司基本面情况进行投资。

丘栋荣给出的答案则是谨慎乐观。他表示,将积极寻找估值较低、供给受限但需求平稳或扩张的价值股,以及相对低估值但景气上行的成长股,通过把握好结构性机会获得超额收益。此外,从各个估值维度看,港股处于历史最低水平。基于港股的系统性机会,继续进行战略性配置。

陆彬也颇为看好港股的投资机会。“当前港股风险溢价有吸引力,不少行业和优质公司有望迎来基本面拐点,看好港股后市表现。”陆彬说。

除了港股,新能源也成为基金二季报中的热词。陈良栋表示,看好汽车产业链、光伏等景气度好且长期成长空间大的行业,同时适当关注和布局消费电子、半导体、创新药、地产产业链等,这些板块未来有景气度上升的机会。

“二季度是行情的开始。”施成表示,投资方向仍然集中于光伏、锂电、半导体等具备快速增长动能的行业。“新能源发电的最大受益者可能是储能行业,将在适当的时候进行布局。”